Jakarta, 5 Januari 2023 – Sangat jarang dalam sejarah pasar keuangan ekuitas dan obligasi terkoreksi secara sangat tajam secara bersamaan, seperti terlihat pada 2022. Akan tetapi, dengan imbal hasil obligasi melonjak di atas 5% dan valuasi ekuitas kembali ke tingkat rata-rata, pergantian tahun kali ini menyajikan titik awal bagus bagi investor untuk kembali ke portofolio tradisional “60/40” (yang terdiri atas 60% ekuitas dan 40% obligasi). Saat memasuki 2023, pasar tenaga kerja kuat dan ketiadaan ketidakseimbangan sistemik di Amerika Serikat menandakan bahwa resesi, jika terjadi, akan ringan. Sementara itu, data Indeks Harga Konsumen (IHK) dan pernyataan Bank Sentral AS menunjukkan pelonggaran pengetatan kebijakan, dengan pembalikan nilai imbal hasil untuk jangka waktu enam bulan hingga satu tahun. Dengan dihadapkan pada dua tantangan, yaitu peningkatan risiko resesi dan inflasi bertahan tinggi, DBS Group Research mendukung obligasi ketimbang ekuitas, mengingat kinerja obligasi secara historis lebih baik dalam keadaan inflasi tinggi/pertumbuhan rendah, dan kesenjangan lebar antara hasil obligasi-ekuitas pada saat ini.

Dalam portofolio 60/40, DBS Group Research melihat kredit margin diskon dengan peringkat investasi (DM IG) menghasilkan pendapatan aman dan likuid, dan menaikkan peringkat obligasi korporasi margin diskon dengan peringkat investasi menjadi overweight (kinerja akan membaik) mengingat imbal hasil besar dan risiko dari kredit yang dikelola dengan baik. Di ruang ekuitas, dampak dari perkiraan pendapatan melemah karena risiko resesi kemungkinan diimbangi sebagian oleh ekspansi valuasi di tengah penurunan imbal hasil. DBS Group Research mempertahankan pendiriannya untuk memilih Amerika Serikat ketimbang Eropa terkait ekuitas margin diskon, sembari mencari peluang dari pembukaan kembali Tiongkok. Kami terus mencari investasi alternatif seperti emas dan aset pribadi sebagai diversifikasi risiko portofolio dalam lingkungan investasi yang bergejolak.

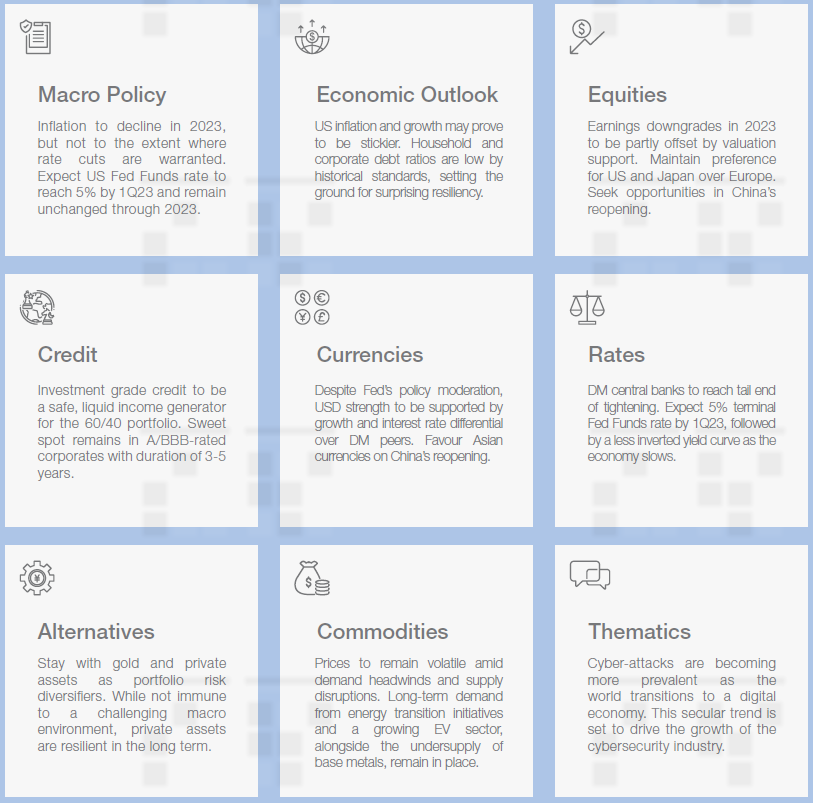

Berikut adalah ringkasan dari pesan penting investasi untuk triwulan ini:

-

Ekuitas Margin Diskon: AS lebih disukai ketimbang Eropa

Pasar AS ditandai dengan optimisme penuh kehati-hatian karena investor menunggu transmisi pengetatan moneter Bank Sentral AS melalui perekonomian negara itu. Penyimpangan berarti diperkirakan terjadi pada tingkat sektoral – DBS Group Research menurunkan peringkat Sektor Barang dan Jasa Mewah serta Material karena konsumsi domestik dan momentum ekonomi diperkirakan melemah. DBS Group Research akan tetap memiliki pandangan konstruktif terhadap Layanan Teknologi dan Komunikasi mengingat, (1) momentum pendapatan tangguh dan marjin operasi kuat, (2) pasar telah memperhitungkan kondisi keuangan mengetat.

Di seberang Atlantik belum ada kejelasan terkait prospek ekuitas Eropa karena inflasi tinggi dan kondisi moneter ketat. Itu berakibat pada peringkat kinerja di bawah indeks untuk wilayah tersebut. Meskipun demikian, ada titik terang di sektor Farmasi, Barang Mewah, Energi, Teknologi, dan Industri, di perusahaan yang dapat terus bertahan dengan kekuatan sesungguhnya.

-

Ekuitas Asia kecuali Jepang: Diuntungkan oleh pembukaan kembali Tiongkok

Setelah penampilan buruk pada 2022 saat Tiongkok berjuang di tengah protokol pandemi ketat, ekspektasi DBS Group Research akan pembukaan kembali, yang terukur, mulai terwujud. DBS Group Research menegaskan kembali pandangan konstruktif terhadap Tiongkok mengingat langkah positif pemerintah dalam melunakkan kebijakan Covid-Zero, tantangan sektor perumahan, dan sasaran ekonomi, seperti diperkirakan. Pemilihan waktunya terwujud dalam bentuk penurunan rata-rata biaya dolar – DBS Group Research mendukung sektor berorientasi domestik berada di garis depan pembukaan kembali, misalnya saham perusahaan Tiongkok yang berbasis di Tiongkok daratan (A-shares), Ekonomi Baru, dan platform e-Commerce, barang konsumen buatan Tiongkok, dan penerima manfaat/keuntungan dari pengeluaran aset tetap pemerintah.

Ekonomi ASEAN juga diperkirakan tetap bertahan di tengah perlambatan global, diuntungkan oleh pembukaan kembali Tiongkok, bersamaan dengan pemulihan konsumsi swasta, pariwisata, dan peningkatan belanja infrastruktur. Secara keseluruhan, Asia di luar Jepang menyediakan lahan subur untuk investasi dividen, melalui bank besar Tiongkok, REIT Singapura, dan perusahaan telekomunikasi.

-

Obligasi: Margin diskon dengan peringkat investasi memberikan pendapatan aman dan likuid

Lonjakan imbal hasil telah meningkatkan daya tarik obligasi, dan peluang telah muncul kembali dalam pendapatan tetap bermutu tinggi. DBS Group Research menaikkan peringkat obligasi korporasi margin diskon dengan peringkat investasi menjadi overweight (kinerja akan membaik) untuk triwulan mendatang, dengan bias terhadap pasar kredit bermutu tinggi, yang didasarkan atas (1) imbalan risiko menarik mengingat imbal hasil IG diperdagangkan secara berarti di atas rata-rata 10 tahun, (2) utang perusahaan dikelola dengan baik, (3) pelebaran terbatas selisih imbal hasil obligasi IG jika terjadi resesi. Titik teraman tetap berada di segmen berjangka waktu 3-5 tahun untuk kredit dengan peringkat A/BBB.

-

Alternatif: Diversifikasi dengan emas dan aset pribadi

Setelah menunjukkan manfaat diversifikasinya sebagai salah satu kelas aset dengan kinerja terbaik pada tahun 2022 yang penuh gejolak, kami memperkirakan emas akan terus bersinar sebagai aset yang banyak dicari, dan kinerjanya akan bertahan di tengah puncak imbal hasil obligasi dan normalisasi dolar AS. Meskipun demikian, kurs riil positif dan normalisasi kurs lebih lanjut tetap menjadi hambatan berarti untuk emas ditinjau dari perspektif pengembalian.

Aset pribadi menyuguhkan karakteristik bervariasi namun saling melengkapi untuk portofolio 60/40 tradisional. Perubahan ekonomi makro baru-baru ini membawa pengaruh buruk pada aset swasta dalam bentuk lingkungan menantang untuk melikuidasi aset, jatuhnya valuasi perusahaan, dan meningkatnya biaya pinjaman. Namun, investasi di ekuitas dan utang milik perusahaan swasta terus menawarkan kesempatan investasi jangka panjang menarik, seperti, inovasi yang bertahan dalam jangka panjang, utang swasta dengan bunga mengambang, dan pergeseran sistemik ke infrastruktur terbarukan.

-

Komoditas: Pertumbuhan jangka panjang dan kelangkaan pasokan mendukung logam yang dibutuhkan untuk transisi energi

Harga komoditas tetap bergejolak di tengah hambatan permintaan dan gangguan pasokan. Di tengah permintaan global lemah untuk logam, peningkatan permintaan akan mobil listrik (electric vehicle atau EV) dan prakarsa transisi energi yang dipimpin pemerintah telah memperkokoh permintaan kuat untuk logam dan material baterai. Sementara itu, pasokan terbatas dari negara produsen semakin mendukung pandangan jangka panjang kami mengenai logam tertentu yang diperlukan untuk transisi energi.

-

Tematik – Keamanan Siber

Triwulan ini, DBS Group Research mempelajari secara seksama tema keamanan dunia maya, komponen penting bagi dunia saat menjalani transformasi digital. Serangan dunia maya semakin lumrah – hilangnya data rahasia, pencurian kekayaan intelektual, dan gangguan terhadap kelangsungan bisnis hanyalah beberapa contoh akibat kejahatan dunia maya yang tidak menggembirakan. Keamanan siber (cybersecurity) menawarkan penangkal untuk masalah yang semakin berkembang ini. Dengan potensi pasar tidak terbatas dan permintaan terus berkembang pesat, kami yakin bahwa keamanan siber akan menjadi salah satu sektor terpenting pada masa depan.